|

||||

|

||||

|

2017年,由于原材料涨价,整个上游LED芯片供不应求,保持长达数个月的满产状态,导致龙头企业纷纷提价,芯片市场再次迎来扩产。据了解,为抢食供不应求带来的涨价商机,今年LED芯片龙头企业增加约345台机器,今年年底全球有效产能达到8328万片/年。另外,LED芯片龙头企业有效扩张产能,行业洗牌完成,加速向品牌大厂集中,带动LED芯片国产率和出口占比进一步增长。

经历了2015年的萧条,2016年中国LED行业的市场规模呈现小幅成长。来自LEDinside的数据显示,其成长幅度在9%。另外,随着行业洗牌的继续进行,LED芯片产业集中度继续提升,前十大厂商的市占率提升至77%,其中前三大就占据了50%的市场份额。相对于LED芯片产业,LED封装业前十大厂商的市占虽然只有43%,但产业集中度上升趋势依然明显。当前,整个LED产业已经进入平缓发展期,未来中国的LED产业如何发展?

陆厂扩产仍在进行,LED芯片产业集中度将继续提升

LEDinside的数据显示,从2014年到2016年,这三年间LED照明出口增速下滑明显,2014年的增长率在64%,2015年下滑至16%,2016年的出口增长率为0,LED照明对行业的驱动力明显不足。不过,LEDinside分析师余彬指出,从中上游来看,整个LED照明行业依然处于增长态势。

从数据来看,2016年,整个中国LED芯片市场规模增速明显,市场规模达到139亿元,同比增长9%,价格止跌。“这主要是因为在一些细分领域,如小间距等市场推动了整个市场量。另外,相对2015年,2016年LED芯片的价格比较稳定,部分芯片出现了涨价。这也是整个市场成长的其中一个原因。”余彬说。

从整体来看,2016年中国大陆本土厂商的成长率相对较高,达到了13%。但从进口芯片来看,呈负增长态势,下滑2%。余彬指出,这主要是因为2016年中国大陆厂商产能释放较大。

随着中国大陆厂商产能的提升,以及技术上与台湾的差距越来越小,价格、交期、市场反应迅速等优势明显,2016年LED芯片国产率提升至76%,达到了106亿元,进口则为33亿元。余彬认为,随着大陆LED芯片厂商继续扩产,2017年国产率将继续上升。

另外,随着大陆厂商产能不断释放,2016年大陆芯片厂产值达114亿元,同比产值成长13%。由于大陆芯片厂商性价比优势明显,出口比率也有所提升,2014年,出口率为8.9%,2015年有所下滑,出口率为8.1%,2016年则提升至9.6%。

值得注意的是,LED行业洗牌一直在持续,大者恒大的局面表现的十分明显,这使得LED芯片产业的集中度进一步提升。数据显示,2016年前十大LED芯片厂商在整体的市场中占据了77%的份额,营收规模107亿元,同比成长15%。其中,三安、晶电、华灿这前三大厂商市占率为50%,尤其是三安处于一家独大的局面,占据了近三成的市占率。“这说明大厂的增长速度快于行业平均水平,整个行业还有进一步提升。”余彬表示,2017年陆厂仍计划继续扩产,国产率、产业集中度将继续提升。

大者恒大,LED芯片产业集中度提升

封装业稳中有升 2017年将继续洗牌

相比LED芯片产业,整个封装产业增速相对慢一点,相比2015年,仅有缓慢提升。数据显示,2015年LED封装产业的成长率为2%,2016年整个LED封装的市场规模达到529亿元,有6%的成长。

从主要的细分领域来看,如车用、小间距等新兴领域2016年依然有一定的成长。不过,这些领域门槛相对较高,主要由国际厂商主导,推动了国际厂成长。

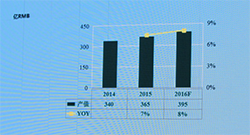

随着中国本土厂商不断扩产,产能释放,大陆封装厂商的产值稳步成长,市占也进一步提升。余彬称,从数据来看,大陆厂的增速依然最快,2016年大陆厂的整个产值在395亿元,同比有8%的成长,国际厂商有4%的成长,台湾厂商则基本处于持平状态。在市占率上,相比2015年有一个缓慢提升,为67%。

产能释放,大陆厂产值稳步成长

当前,LED封装大厂产能不断扩大,产业集中度虽然没有LED芯片产业集成度那么高,但依然有成长,前十大厂商市占率43%。另外,日亚化学依然继续领跑,木林森紧随其后。“预计2017年木林森会上升到第一,国星、鸿利会挤进前十。”余彬说。

当前,中国仍在继续扩产,东南亚等市场需求增加。余彬进一步称,印度、东南亚等市场需求较大,但和以往不同的是,以前是对整个灯具的需求,但近几年由于国际制造的原因,这些市场对灯珠也有直接需求。另外,芯片厂、封装厂的出口都有所增加。

目前,LED行业已进入平缓发展期,未来中国封装产业将如何发展?余彬分析称,总体来看,将呈现以下六大发展趋势:

一是,从数据来看,2015年-2020年,LED行业CAGR为6%,2020年将达到731亿元的规模。从整体市场来看,照明市场每年需求平缓增长;背光、传统显示屏领域衰退;车用、小间距显示屏、植物照明灯新兴细分领域是行业增长的主要推动力。

二是,芯片产业已经迎来拐点,封装仍将继续洗牌。芯片产业经过几年的洗牌,格局逐渐明朗,以三安、华灿为首的芯片厂,规模不断加大,产业集中度上升迅速;封装产业集中度虽然亦在提升当中,不过速度较为缓慢,未来几年依然继续洗牌。另外,芯片企业议价能力将会提升,相对的,封装企业议价能力将会有所下滑。

三是,产业区域格局改变,全球封装产能向中国转移。在芯片产业以及下游出海的支撑下,大陆封装产能不断加大。在市场经营方面,或以自身品牌,或替国际厂代工,近年国际厂在中国代工的比例逐年增加。余彬认为, 如果企业想把规模快速提升,代工不失为一个办法。但是,如果不迅速把产品规模做大,接下来的日子将会很难。

四是,迫于成本压力,企业由珠三角慢慢往华东、沿海一带转移。余彬举例称,如兆驰、木林森、鸿利、天电光电等会慢慢把一部分产能转移到其他地方。另外,深圳作为全国LED企业最多的城市,企业也正慢慢外流,雷曼、联建、洲明搬往惠州;万润搬往东莞;奥伦德搬往江门。虽然没有离开珠三角,但依然说明企业有外迁需求。

五是,国际制造兴起,封装直接出口比例上升。过去需求照明灯具,现在需求照明的原材料,如灯珠、电源、散热器等。从市场来看,由于技术、资金门槛低,东南亚、印度等市场大力发展下游制造,对LED器件的需求正逐步增加。

六是,行业格局逐渐明朗,企业转型迹象明显。目前,行业巨头已现,并且主导地位越来越明显。另外,除了中小型企业在转型至其他产业之外,大企业也在延伸至其他产业,比如长方集团转入到教育、金融领域,勤上光电也在向教育领域延伸,万润科技已经逐渐转到互联网+和传媒广告,等等。

余彬认为,未来,中国产业格局会形成几大体系,如三安系、华灿系、木林森系、国星系和鸿利系等,“如果你不在这个体系里面,那你必须有很强的自我特色,否则很难在这个行业立足。在这样的格局下,企业必须考虑清楚自己未来的位置会在哪里。”