|

||||

|

||||

LED芯片是LED产品的关键组成部分。过去两年,LED芯片行业由于产能过剩、普通照明用LED芯片价格持续下跌而陷入低潮。而新一代显示技术Mini/Micro LED和第三代(化合物)半导体,正在开启LED芯片行业新一轮的成长曲线。这些新兴高毛利领域凭借着高技术门槛带来的高毛利也吸引了众多LED企业争相布局。

LED芯片行业表现出较为明显的周期性,通常4年左右为一个周期长度,行业景气度受供需关系影响。中长期维度来看,LED芯片行业在“海兹定律”(即LED价格每十年变为原来的十分之一,输出流明则增加20倍)的驱动下整体呈现向上发展的态势。

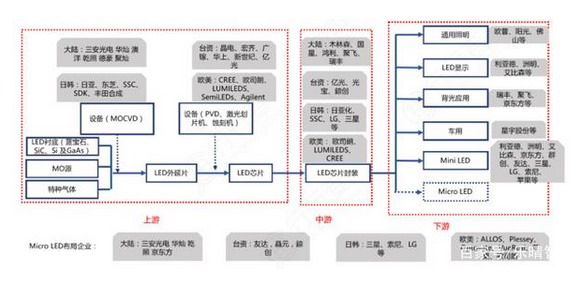

LED芯片产业链

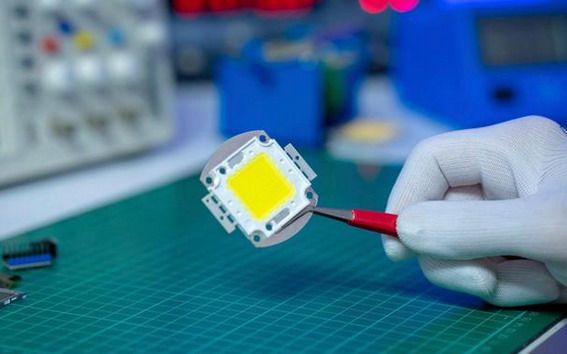

LED芯片是LED 生产过程中最为核心的环节。它是一种固态的半导体器件,主要功能是把电能转化为光能,其优劣直接影响终端LED产品的性能与质量,技术发展水平决定了下游应用的渗透程度及覆盖范围。

LED产业链由衬底加工、LED外延片生产、芯片制造和器件封装组成。相对于封装和应用环节,LED芯片受到供需关系影响较大,毛利率呈现波动特征。LED芯片约占封装产品成本的65%,终端产品中(以照明产品为例)LED芯片约占总成本的18%。

根据CSA数据,LED芯片制造成本中,衬底晶圆占LED芯片制造成本的比例约50%,折旧及其它占到35% , 金属有机反应源占10%,其它约占 5%。

LED主要衬底材料:蓝宝石

蓝宝石作为LED最主要的衬底材料,占LED芯片衬底市场份额超过95%,其涨价将直接影响LED芯片的价格。

蓝宝石是世界上硬度仅次于金刚石的材料,而且从近紫外到中红外波段均具有很好的透光性,可以作为消费类电子产品的窗口材料。

蓝宝石LED衬底的市场需求容易受LED芯片生产领域的MOCVD设备数量、产能利用率等因素的影响。

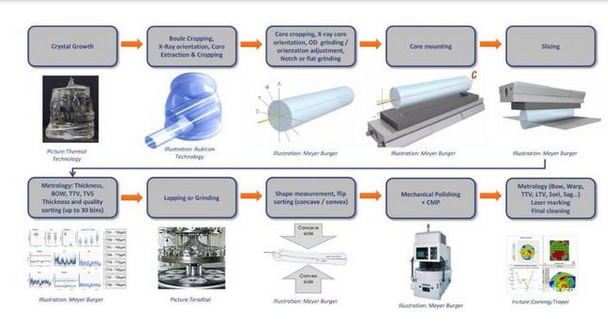

蓝宝石晶片制造流程:

蓝宝石产业链上游是蓝宝石晶棒的生产。蓝宝石长晶环节的技术含量较高、资金需求较大,是最具价值、进入门槛相对较高的环节。

产业链中游是将蓝宝石晶棒进行切割、研磨、抛光,制成蓝宝石LED衬底或蓝宝石消费电子产品等。该环节对于加工工艺的要求相对较高,也具有一定的进入门槛。

产业链的下游则是使用蓝宝石LED衬底进行外延生长、芯片加工或将蓝宝石用于消费电子产品。

从市场格局来看,全球蓝宝石厂商主要分布在欧、美、日、韩、中国台湾和大陆。欧、美、日蓝宝石长晶历史长,技术领先,偏向产业链上游。

中国台湾厂商主要涉及蓝宝石加工、PSS处理。韩国依靠政府支持出现STC、Astek等蓝宝石大企业。

中国大陆LED厂商使用的衬底主要是国内厂商供应,国产衬底占据70%份额,进口产品占比接近30%。

当前主要衬底厂商都在扩大产能,以适应下游不断增长的需求。同时国内LED芯片厂商也在布局蓝宝石业务,向上游核心材料渗透,以降低生产成本。

2020年初以来2寸照明白光芯片价格上涨10-15%,芯片主要的原材料蓝宝石去年4月以来价格也已上涨50%,有望驱动LED芯片价格进一步上涨,驱动景气提升。

LED产业链及主要公司:

MOCVD设备:LED芯片生产过程最为关键的设备

LED外延片的制备是LED芯片生产的重要步骤。

LED外延片的制备目的是在衬底上生成特定的单晶薄膜,MOCVD是LED芯片生产过程中最为关键的设备,其工艺、技术极为复杂,也是LED芯片制造环节中最为昂贵的设备,占据LED外延芯片几乎一半的成本。

国际重要供应商有美国Veeco、德国Aixtron、日本的Nippon Sanso。日本厂商生产的MOCVD向来是只供应日本企业使用,不对外出口。而美国Veeco、德国Aixtron面临中国MOCVD企业的竞争,优势渐失。

从MOCVD设备的保有量及每年新增量来看,大陆厂商也持续保持全球前列。

随着LED产业开始向UV LED、MiniLED以及Micro LED寻求新的增长动力,MOCVD设备市场规模有望迎来新的上升趋势。Market.us预测到2028年,MOCVD市场规模将翻一番,达到16.38亿美元,CAGR为8.5%。

Mini/Micro LED:新型显示技术是未来LED芯片的发展方向

Mini/Micro LED是小间距LED的发展产物,具有高密度集成的LED阵列,芯片尺寸在微米量级,能够大幅提高显示屏幕的分辨率,在亮度、对比度、色彩还原度和节能等方面都优于当下的LCD显示器,具有广阔的市场前景。

根据Yole预测,2022年全球Mini/Micro LED产值合计将达到13.8亿美元。

MiniLED作为背光时,只是作为光源使用,因此只会用到几千或上万个LED芯片(以电视为例),而Micro LED/Mini LED直显用到的LED芯片数目则以十万、百万计。更多的芯片数量对芯片的生产和转移工艺提出了更高的要求,技术难度加大、产品重要性进一步提升。

相比于传统LED,MiniLED芯片技术难度进一步加大,无论是作为背光还是直显,核心难点都在芯片端。

终端厂商更加重视MiniLED芯片的产品认证,对产业链的管理也延伸至芯片环节。因此和传统LED芯片是与封测厂商对接相比,MiniLED芯片厂商更多地与终端品牌厂商直接合作。目前苹果mini LED晶粒已在2020年底开始量产品,受限于良品率实现季度30-40万片的出货量。国内MiniLED供应链也已经蓄势待发,大规模应用也将给上游蓝宝石材料领域带来新的发展空间。

LED芯片市场格局

近两年来LED芯片行业整体处于下行调整的背景下,随着缺乏竞争优势的玩家开始相继退出市场,LED芯片产业集中度逐步提高,头部效应也已开始显现。

LED芯片作为LED产业链中门槛较高的环节之一,非可见光产品市场一直被海外企业占据。

近年来海外企业不断减产,LED芯片产业链向中国大陆转移,可见光领域除车头灯等大功率产品以外,85%的市场正在被国内芯片企业加速占领。中下游的封装和应用环节已经领先芯片环节一步率先向中国大陆转移。

国内LED芯片产能这两年也呈现出逐步向头部厂商集中的趋势。经过多轮行业洗牌后,大陆LED芯片厂商也以三安光电、华灿光电、德豪润达、澳洋顺昌、乾照光电等厂商为主。

根据高工LED数据,三安光电芯片份额第1,市占率为27.2%,国内主要厂商华灿光电、澳洋顺昌、乾照光电等也有较高份额。

三安在湖北鄂州的Mini/Micro LED芯片基地将在今年3月投产。三安去年在湖南长沙还开建了新基地,聚焦第三代半导体碳化硅(SiC)的研发及产业化,拟建设从长晶、衬底制作、外延生产、芯片制备到封装的全产业链,以满足能源芯片等的需求。

另外,三安光电投资建设了Mini/Micro显示芯片产业化项目。作为全球首个大规模基于第三代半导体、代表新型显示产业方向的光电芯片项目,总投资120亿元。产品主要提供三星、华为、苹果等全球知名公司。

1月22日,华灿光电公告透露,珠海国企华实控股已签约收购华灿光电24.87%的股权,交易完成后将成为华灿光电第1大股东。在Mini/Micro LED市场爆发的前夜,具有雄厚实力的国资企业入主中国大陆第二大LED芯片公司,意味着LED芯片业进入新景气周期,资本战升级。

而鸿利汇智持续扩大Mini/Micro LED的封装产能,背后是泸州市国资旗下泸州老窖集团的全资子公司金舵投资已成新大股东,提供了强大的资金支持。

终端厂商的重视以及与终端大B直接合作的商业模式提升了芯片厂商在MiniLED产业链的行业地位,加强了芯片厂商的话语权与议价能力。因此MiniLED带来的增量市场中,芯片厂商将最为受益。在近两年的LED周期下行中,行业过剩产能充分出清,未来LED芯片格局将继续向头部厂商集中。