|

||||

|

||||

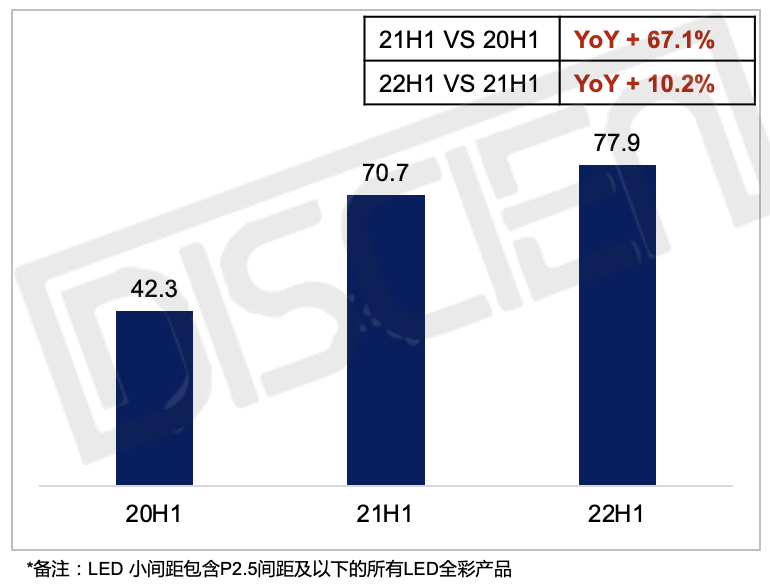

今年以来,国内疫情多发散发、各地方政府预算持续收紧,经济运行存在较大压力,上半年国内GDP增速仅有2.5%;在此背景下,中国商用显示市场也面临极大的增长压力,根据DISCIEN(迪显)统计,上半年多个商用显示产品销售额呈负增长,如教育平板、液晶拼接、广告机都出现20%以上的负增长,而反观LED小间距仍处于产品增长期,上半年销额近78亿元,同比增长10.2%,位居商显市场首位。

图一:22H1中国大陆商显分产品市场规模变化-销额

Data source: DISCIEN,Unit:亿元

整体规模:销额近78亿,同比虽增长10.2%,但其增速明显放缓

根据DISCIEN(迪显)《中国LED小间距市场研究报告》统计,2022年上半年中国LED小间距销额为78亿元,同比增长10.2%,相较于去年增速有所放缓,主要原因为:

1. 上半年各地疫情反复,政府部分资金投入到疫情防控类建设,采购预算收紧,部分项目建设取消或延后,整体行业线需求放缓;

2. 销售模式分层,渠道应用下沉;近年来各大品牌针对于经销渠道大力布局,如利亚德、海大宇、BOE晶芯都在加速拓展经销渠道市场,上半年经销渠道出货占比已超过行业线,同时其主要为模组类产品出货,量高价低,对于整体销售额拉力不明显。

图二:22H1 中国大陆LED小间距市场-销额

Data source: DISCIEN,Unit:亿元

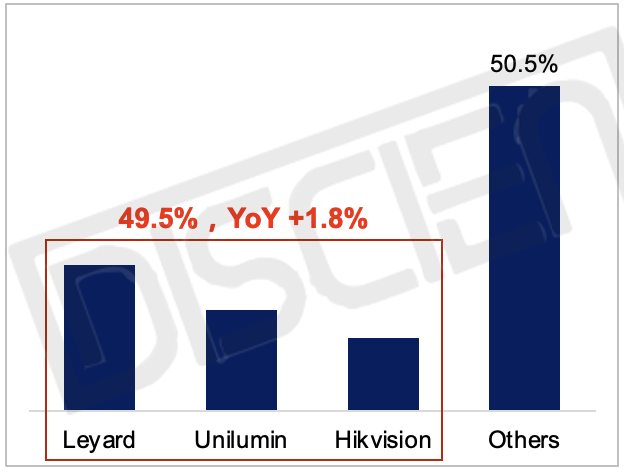

品牌:集中度提高,品牌效应凸显

上半年TOP3品牌为利亚德、洲明及海康,合计份额49.5%,同比增长近2个百分点,品牌集中度提高,主要原因为:1.疫情影响下头部品牌具有更稳定的供应链以及现金流;2.头部品牌均布局双品牌策略,主品牌对接行业线,子品牌主力拓展经销渠道市场,对行业用户实现完整的分层覆盖,Others品牌受到冲击,份额下降明显。

图三:22H1 中国大陆LED小间距市场销额-品牌%

Data source: DISCIEN

间距:应用下沉,经销渠道助力P1.8-2.5间距段成长

分间距段看,目前以P1.8为主的间距段位居销额市场首位,占比接近30%,主要为渠道市场出货的拉动,其次为P1.2为主的间距段占比27%;随着当前价格及成本的不断下移,P1.0及以下间距段占比逐渐提升,已突破8%,主要以政府下的指挥调度及会议应用为主。

图四:22H1 中国大陆LED小间距市场销额-间距%

Data source: DISCIEN

封装技术:COB占比持平,但其间距微缩化进程更快

分技术看,LED小间距市场依然以SMD为主,销额占比超9成,COB份额同比基本持平,主要由于COB产品以行业端项目为主,而上半年行业端项目需求增长不明显,未拉动COB市场增长;

但分间距段来看,COB间距微缩化进程更快,其主要以P1.6及以下出货为主,在其内部占比已近16%,明显高于整体市场占比,未来随着间距不断收窄, COB产品优势也将持续凸显。

图五:22H1 中国大陆LED小间距市场销额-封装技术&间距段%

Data source: DISCIEN

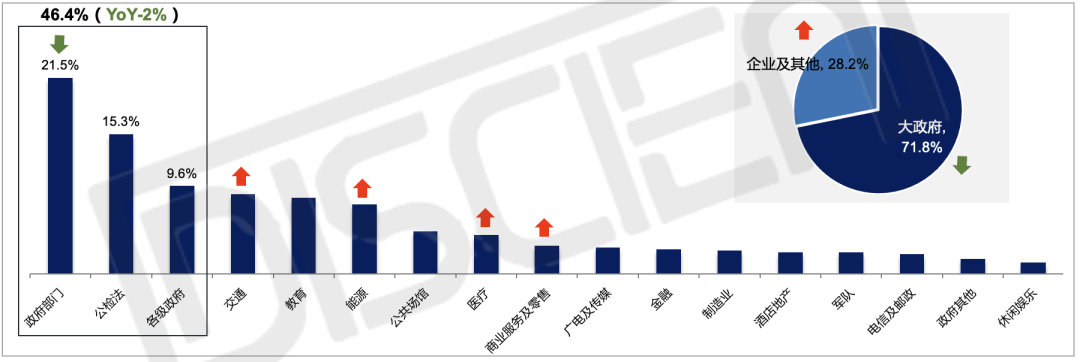

细分行业:集中度下降,细分行业应用拓展加快

分行业看,TOP3行业为政府部门、公检法、各级政府,合计份额46.4%,同比下降2个百分点;随着各品牌在经销渠道市场的布局及出货的增加,也助力了政府以外细分行业的增长如交通、能源、医疗等行业份额均表现出增长,行业也逐渐往多元化、细分化方向发展。

图六:22H1 中国大陆LED小间距市场销额-行业%

Data source: DISCIEN

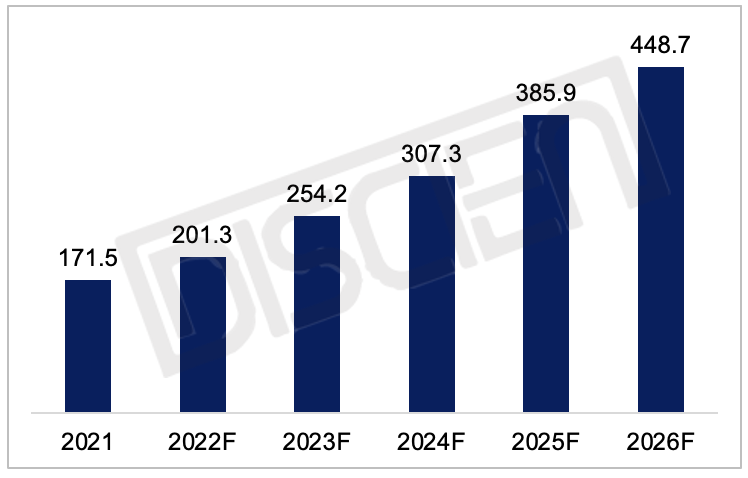

预测:DISCIEN(迪显)预计2022年中国LED小间距市场销额将达200亿元;未来四年复合增长率在15%左右

图七:22H1 中国大陆LED小间距市场销额-预测

Data source: DISCIEN,Unit:亿元

总结增长驱动力主要表现在以下四点:

1.政策驱动:随着“十四五”项目规划陆续落地,细分行业应用潜力显现,如应急中心、“东数西算”下的数据中心、轨道交通等,对大屏的需求将持续增加;

2.新产品&新场景驱动:如xR虚拟拍摄、Micro & MINI LED及LED一体机的不断渗透,也将持续激发市场活力;

3.对其他显示产品的替代驱动:随着价格成本的下降,LED小间距对其它产品的替代需求将持续释放,尤其是在指挥中心及会议场景,如DLP拼接、液晶拼接、会议投影、大尺寸TV&单屏及LED大间距等产品的替代需求;

4.自身更新需求拉动:按5-8年的更新换代周期计算,未来四年LED小间距将主力更新2016-2021年间安装的产品,而2016-2021年正值LED小间距的高速成长期,更新量较前几年将明显增长。