|

||||

|

||||

2022年是新冠肺炎疫情进入中国的第三年,上半年国内疫情反复导致小间距LED的业绩受到一定影响,政府缩减非必要开支,市场节奏被打乱,局部地区在4-5月均受到较大影响,部分订单和交付时间未按计划实施。

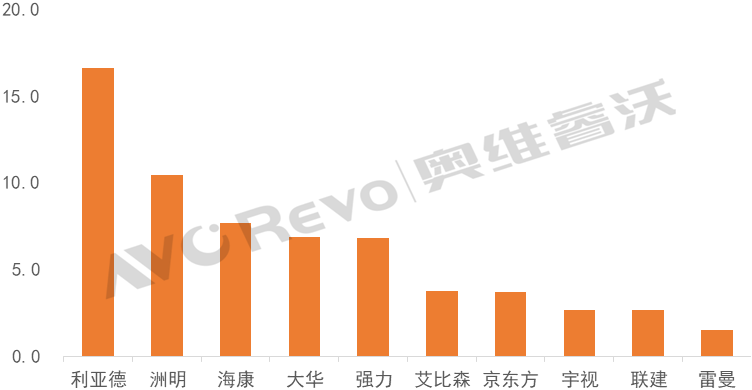

疫情封控+经济下行,2022H1国内小间距LED销额下滑6%,利亚德稳居第一

根据AVC Revo《2022Q2中国大陆小间距LED市场研究报告》数据显示,2022H1中国大陆小间距LED的销额为67.8亿,同比下滑6%。其中,二季度受疫情封控的冲击最为明显,销额同比下滑15.2%。其中,利亚德、洲明、海康销额位居前三,利亚德销额为16.6亿元,排名第一。

2022H1中国大陆小间距LED分品牌销售规模-销额

Data source: AVC Revo

内外双攻,小间距LED头部企业整体保持增长势头

从近期LED上市公司陆续发布的半年报业绩预告可以看出,由于中国市场需求的不景气,推进“出海计划”成为企业弥补国内市场业绩下滑的行动路线,整体业绩基本保持增长。

8月20日,利亚德发布2022年半年报,上半年实现营业收入37.02亿元,同比增长2.80%,智慧显示板块营收32亿元,同比增长16%,其中,境外营收11.3亿元,同比增长41%。

8月1日,艾比森发布2022年半年度报告,上半年实现营业收入约为11亿元,增长约30%;实现毛利率32.2%,同比大幅提升10.4%。其中,境内显示屏营业收入约3.67亿元,海外显示屏营业收入约6.89亿元,比去年同期增长约97%。

7月12日,雷曼光电发布2022年半年度业绩预告,预计上半年业绩净利润2600万元-3000万元,同比增长27.46%-47.07%。

另外,洲明科技上半年虽未发布业绩预告,但在6月中下旬表示,今年上半年海外业绩保持了较高的增速,国内市场受到各地封城影响,订单和交付有所延迟,综合来看,截止目前整体的经营情况良好,暂未出现下滑。

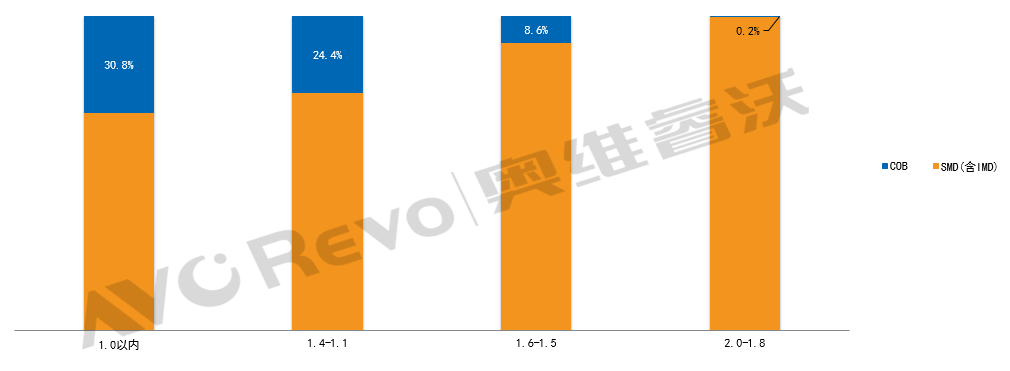

COB封装产品增速同步放缓,微间距领域多路线并行发展

目前,多数企业基本都是SMD和COB双路线发展,受整个宏观环境的影响以及竞争的加剧,COB封装产品在2022年H1销售额也有所下滑。据AVC Revo《2022Q2中国大陆小间距LED市场研究报告》数据显示,2022H1中国大陆市场小间距LED市场中COB封装技术的销额为7.6亿,同比下降7%。

COB封装产品定位中高端,目前主要销售P1.6以内的产品,且以P1.2产品销售为主,从各点间距的比重来看,P1.2以内优势更强。

2022年H1小间距LED市场COB封装产品各间距段销额占比

Data source: AVC Revo

另外,从调研结果中发现,2022年H1 P1.0以内Mini LED市场COB封装占到30.8%的份额,也说明在微间距领域IMD/MIP封装技术的产品已经占据较大的市场份额,而目前已经有多家上游封装厂商和led显示屏厂商纷纷布局MIP封装技术路线,比如国星、利亚德、晶台、中麒光电、芯映光电等。其中,利亚德2022年6月30日全球同步发布Micro LED黑钻系列引发关注,其点间距为P0.9-P1.8,成功实现对80%的小间距品类产品的覆盖。因此,无论是企业选择COB还是IMD/MIP封装技术,这些都会推动小间距LED向Mini/Micro LED的迭代升级。

下半年小间距LED市场迎来快速反弹,2022年销额增幅预计达到12%

综合判断,AVC Revo预计2022年国内小间距LED市场销售额达到203.4亿,同比增长12.1%。从趋势来看,数字化、信息化、大数据可视化仍然会为小间距LED市场带来发展的空间。比如:智慧城市、智慧矿山、智慧应急、智慧水利、智慧交通的建设等等。下半年随着疫情影响逐步得到控制,政府经济刺激政策力度加强,预计小间距LED会迎来反弹。其中,国家会加大在水利、公路铁路等一系列基建项目,新提出的《工业能效提升行动计划》政策实施将会提升数据中心的节能改造和新建大型和超大型数据中心的建设,小间距LED会在数字化车间、可视化数据展现、多功能会议室等应用,助力企业数字化转型。